Nouvelles sur nos gestionnaires

- Détails

|

Bonjour, Voici un résumé des commentaires récents de nos gestionnaires de portefeuille en actions. Edgepoint portefeuille mondial Cette année, l’équipe de Edgepoint a vendu 7 actions et a pris des positions dans 9 nouvelles entreprises. Surtout en Europe et au Japon. Les gestionnaires demeurent à l’affût des meilleures opportunités de placements. Ils ont présentement 15% en liquidités, ce qui leur permettra de profiter des fluctuations dans les marchés financiers. Ils sont conscients qu’il y aura éventuellement une correction. Comme par le passé, une correction est suivie d’une reprise et ils seront prêts à en profiter. NordOuest Actions Canadiennes NordOuest a obtenu de très bons résultats cette année grâce à l’application de sa méthode qui consiste à acheter des entreprises sous-évaluées. Le marché boursier est en hausse depuis 9 ans. Il s’agit de la plus longue séquence de marché haussier depuis 1950. Les marchés boursiers se négocient à des évaluations plus élevées que les moyennes historiques. Cependant, quand on enlève 4 entreprises technologiques (Netflix, Amazon, Facebook et Alphabet), le marché boursier se négocie à 14.5 fois les profits, sous les moyennes historiques. Les mesures fiscales positives aux États-Unis, la déréglementation et les dépenses publiques en augmentation sont des éléments positifs. L’équipe de gestionnaire est positive. Placements CI Placements CI a intégré à ses critères des facteurs liés à l’environnement, à la responsabilité sociale et à la gouvernance d’entreprise (facteurs ESG). CI a retenu les services de Sustainalytics (une firme de recherche et d’analyse spécialisée en facteurs ESG) afin d’obtenir des données sur les entreprises dans lesquelles CI investit. La première étape consiste à intégrer des facteurs ESG au processus de recherche et de sélection de titres. Il est de plus en plus clair que cette approche permet de réduire les risques et d’obtenir des rendements plus élevés à long terme. Dans une deuxième étape, CI va tirer parti de son influence à titre d’investisseur pour faire la promotion des principes ESG auprès des sociétés.

La présidente de la banque centrale américaine a récemment mentionné que la réglementation améliorée depuis 2008 est en mesure de prévenir une crise financière telle celle de 2008. Jamie Dimon, le président de la plus grande banque aux États-Unis, JP Morgan, a affirmé que sa banque n’a jamais été aussi solide financièrement. Cependant, il y aura éventuellement une récession. On ne peut prévoir avec exactitude quand elle arrivera. Nos gestionnaires ne détiennent pas les titres d’entreprises qui sont sur-évaluées. Ceci permet d’éviter les pertes permanentes de valeur. L’important à retenir est que les placements en actions conviennent mieux aux horizons de placement à long terme, et la composition de votre portefeuille devrait correspondre à votre horizon de placement et à votre tolérance au risque. Si vous croyez que certains de vos amis aimeraient recevoir nos lettres financières, vous n’avez qu’à nous le dire et il nous fera plaisir de leur envoyer, avec leur consentement, bien sûr. Bonne journée, |

- Détails

Comme vous le savez déjà, nous sommes continuellement à la recherche des meilleurs gestionnaires de placements pour maximiser vos rendements. En tant que conseillers indépendants, nous n’hésitons pas à changer un gestionnaire de placements si nous croyons qu’un autre obtiendra de meilleurs résultats.

Avant d’investir avec un gestionnaire, nous participons à des conférences et des entrevues avec les gestionnaires, nous effectuons des recherches sur son équipe. Nous utilisons nos compétences en analyse financière pour évaluer les points suivants :

- Quelle est la philosophie d’investissement, les critères pour acheter ou vendre un placement?

- Est-ce que le gestionnaire est seul ou compte sur une équipe expérimentée disposant de ressources étendues?

- Quels ont été ses résultats à long terme?

- Comment s’est-il comporté dans des périodes plus difficiles?

- Quel est le frais de gestion?

- Est-ce que le nouveau gestionnaire apporte une diversification au portefeuille?

- Est-ce que le gestionnaire a investi beaucoup de son argent dans le fonds?

Nous pouvons surveiller un gestionnaire pendant 5 ans avant de lui confier des sommes. Dans les dernières années, nous avons fait quelques changements. Voici un compte rendu des principaux gestionnaires auxquels nous confions votre argent :

Fonds d’obligations :

1. RBC Obligations à revenu mensuel

• C’est un fonds géré par à la Banque Royale

• Meilleur groupe de fonds d’obligations lors de 9 des 10 dernières années

• Accès aux équipes de gestion de RBC et de PHN

• Les actifs importants de RBC permettent de réduire les frais de gestion

2. PHN Obligations à rendement élevé

• C’est un fonds géré à la Banque Royale

• Spécialistes des obligations d’entreprises

• Ils ont reçu le titre de meilleur gestionnaire de fonds obligataires en 2016

• Le gestionnaire s’est démarqué par la protection du capital lors de périodes difficiles

Fonds d’actions canadiennes :

1. NordOuest actions canadiennes

• Accès au gestionnaire expérimenté de Richard Fogler de Kingwest & Co

• Utilisation de la Valeur Économique Ajoutée (EVA) pour évaluer les entreprises

• Achète des entreprises sous-évaluées d’au moins 40%

• Contient une portion en actions américaines

2. CI Cambridge catégorie actions canadiennes

• Équipe de gestionnaires réputée, ils ont obtenu d’excellents résultats pour leur fonds d’actions canadiennes et mondiales

• Gestion active du portefeuille

• Priorise la protection contre le risque de baisse et les rendements absolus

• Alignement des intérêts entre les dirigeants d’entreprises, les gestionnaires et les investisseurs

Fonds d’actions mondiales :

1. CI Chefs de file mondiaux

• Accès au gestionnaire Bill Kanko qui a obtenu des résultats impressionnants depuis plus de 30 ans sur les marchés mondiaux

• Portefeuille mondial de 20 à 25 entreprises

• Placements CI gère plus de 110 milliards de dollars en actifs

2. Edgepoint portefeuille mondial

• Edgepoint est une compagnie appartenant aux employés et aux gestionnaires, dont plusieurs proviennent de Trimark

• Philosophie de placements de type valeur qui a obtenu d’excellents résultats

• Est concentré sur la gestion de portefeuille mondial

• Frais de gestion bas

- Détails

Bonjour,

Nous avons récemment assisté à des conférences de RBC Gestion mondiale d’actifs. Voici des commentaires que nous avons retenus sur les obligations et les actions.

Les obligations

Nous avons eu l’occasion de discuter avec Hanif Mamdani, le gestionnaire du fonds PHN Obligations à rendement élevé. Il est l’un des meilleurs gestionnaires d’obligations d’entreprises. Voici un résumé de notre entretien :

- Le portefeuille détenu est constitué de 3 catégories différentes :

- 30% en obligations de gouvernements et de très hautes qualités

- 30% en obligations à rendement élevé d’entreprises de bonnes qualités

- 40% dans les obligations d’entreprises liées à l’énergie

- Il a fait le plein d’obligations du domaine de l’énergie en février alors que les rendements qu’elles offraient était de plus de 10% par année

- Depuis 4 mois, il a réalisé de bons gains et il a commencé à réduire ses positions. Il a donc acheté à un bas prix et revend maintenant à un prix plus élevé.

- Il demeure défensif avec son portefeuille afin de profiter des prochaines opportunités.

- Son fonds a été beaucoup plus conservateur que ses compétiteurs tout en obtenant un très bon rendement depuis plus de 15 ans

Nous sommes heureux de détenir ce fonds qui nous permet d’obtenir un rendement intéressant pour les obligations dans un contexte de bas taux d’intérêts.

Les actions

Du côté des actions, il faut continuer de s’attendre à de la volatilité sur les marchés boursiers pour 3 raisons :

- La réglementation accrue ne permet plus aux banques d’agir à titre de mainteneur de marché, la liquidité sur les marchés est moins bonne qu’auparavant

- Les fonds de pension et les assureurs doivent respecter des règles plus strictes. Ils peuvent donc moins intervenir sur les marchés et jouent moins le rôle de stabilisateur qu’auparavant

- Les fonds indiciels sont de plus en plus importants. Leurs achats et ventes dépendent de l’humeur des investisseurs. Ils vont vendre sans discernement des actions si des demandes de rachat ont lieu.

La volatilité sur les marchés apporte des opportunités d’achat dont nos gestionnaires vont profiter. La meilleure stratégie en période de fluctuations est de maintenir son plan à long terme et d’investir vos liquidités lorsque les marchés financiers sont bas.

N’hésitez pas à nous en parler si vous avez des questions sur ces éléments.

- Détails

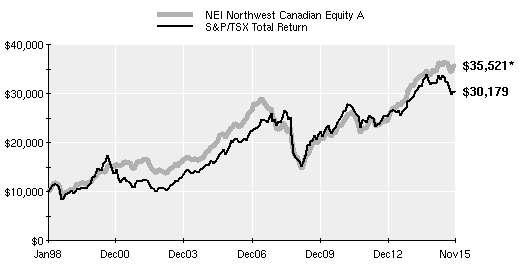

Vous savez que nous aimons le gestionnaire du fonds NordOuest depuis nos débuts dans le domaine financier en 1998. La méthode de sélection des actions (Valeur économique ajoutée) associée à un processus rigoureux ont permis au gestionnaire Richard Fogler de réaliser d’excellents résultats. Le tableau suivant présente la croissance de 10 000$ investi en janvier 1998.

http://www.theglobeandmail.com

Malgré les fluctuations à court terme, 10 000$ investi en 1998 vaut maintenant 35 521$. Ce qui est 5000$ de plus qu’un investissement dans l’indice boursier canadien.

M. Fogler est présentement optimiste, il détient dans son portefeuille des actions d’entreprises sous-évaluées. Nous continuons d’investir dans ce fonds afin de faire croître vos actifs.

- Détails

Voici un résumé d’un commentaire de l’excellent gestionnaire du fonds RBC PHN Obligations de sociétés à rendement élevé.

L’automne dernier, il a profité de la baisse des obligations dans le secteur de l’énergie pour y investir 500 millions $. Depuis, ces obligations ont repris leur valeur. Il maintient 13% en liquidités pour profiter de la volatilité du prix des obligations à l’approche de la première hausse de taux d’intérêts aux États-Unis. Avec la hausse des taux d’intérêts qui approche, le gestionnaire maintient une durée plus courte pour ses obligations. Cette stratégie est prudente et appropriée présentement. Les obligations à rendement élevé d’excellente qualité devraient continuer de procurer des rendements appréciables par rapport aux autres options à revenu fixe dont les taux sont très bas.

Depuis 10 ans, le fonds a généré un rendement identique à son indice de référence, mais avec 60% de volatilité de moins ! C’est ce que l’on recherche pour les portefeuilles de nos clients : De bons rendements avec moins de risques.

- Détails

Voici un récent commentaire de l’équipe d’actions mondiales de Trimark qui reflète bien notre philosophie de placement :

« L’équipe ignore comment vont évoluer ces facteurs macroéconomiques (assouplissement monétaire des banques centrales, tensions géopolitiques, crise en Grèce) au cours de l’année. Par ailleurs, elle ne prend pas de décisions de placement en fonction des perspectives économiques d’une région ou d’un pays en particulier. L’équipe estime que ces facteurs pourraient créer de la volatilité sur le marché, ce qui pourrait permettre l’achat de sociétés de grande qualité à des prix que l’équipe estime modérés. Les sociétés de grande qualité sont des sociétés qui bénéficient d’avantages concurrentiels durables, qui affichent de bonnes perspectives de croissance, qui présentent un bilan solide et qui disposent d’une équipe de direction compétente. Ces équipes sont capables de gagner des parts de marché sur leurs concurrents les plus faibles et d’investir pour leur croissance future à des conditions favorables. En outre, leur valorisation n’étant pas trop élevée, elles offrent une marge de sécurité en cas d’imprévus de faible rentabilité ou de faible croissance. »

418-622-2006 | 1-855-922-2006 | prichard@investiafinance.com

Politique de traitement des plaintes